Pada saat mempersiapkan pelaporan SPT Tahunan Badan, Wajib Pajak diharuskan untuk memahami dan menentukan proporsi beberapa biaya yang memiliki karakteristik ganda dalam penggunaannya, yaitu biaya yang digunakan untuk kepentingan perusahaan dan di sisi lain juga sebagai fasilitas (benefit in kind) bagi pegawai tertentu karena jabatan atau pekerjaannya. Dalam memberikan kepastian hukum dan keadilan dalam perlakuan pajak Direktorat Jenderal Pajak (DJP) menerbitkan Keputusan Direktur Jenderal Pajak Nomor KEP – 220/PJ./2002 tentang Perlakuan Pajak Penghasilan atas Biaya Pemakaian Telepon Seluler dan Kendaraan Perusahaan.

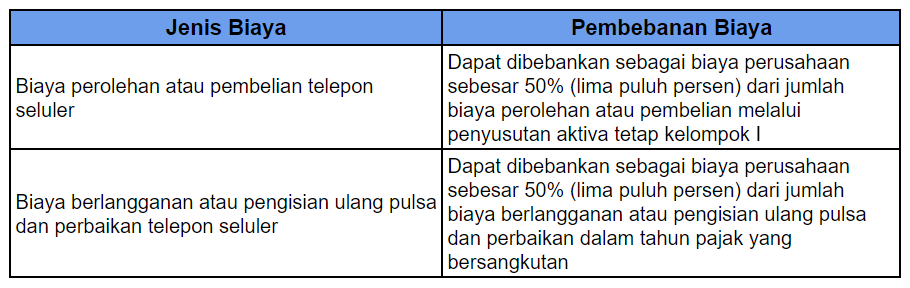

Pembebanan Biaya Pemakaian Telepon Seluler

Berdasarkan Pasal 1 KEP-220/2002, biaya pemakaian telepon seluler yang dimiliki dan dipergunakan perusahaan untuk pegawai tertentu karena jabatan atau pekerjaannya, pembebannya diatur sebagai berikut:

Dijelaskan kembali di dalam Surat Edaran Direktur Jenderal Pajak Nomor SE – 09/PJ.42/2002 bahwa yang dimaksud dengan telepon seluler, termasuk juga alat komunikasi berupa pager. Namun demikian, saat ini tentu tersedia berbagai produk jenis alat komunikasi baru karena perkembangan teknologi dengan kesamaan fungsi seperti telepon seluler dan pager. Atas biaya pemakaian biaya alat komunikasi lainnya tersebut perlu menjadi pertimbangan Wajib Pajak dalam pembebanan biaya terkait.

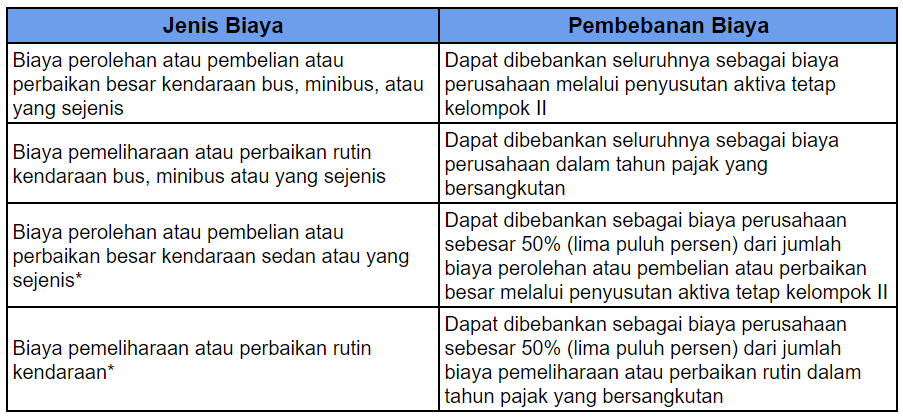

Pembebanan Biaya Kendaraan Perusahaan

Berdasarkan Pasal 2 dan 3 KEP-220/PJ./2002, biaya kendaraan perusahaan yang dimiliki dan dipergunakan perusahaan untuk antar jemput para pegawai, pembebanannya sebagai berikut :

Dalam Surat Edaran Direktur Jenderal Pajak Nomor SE – 09/PJ.42/2002 dijelaskan bahwa:

- Kendaraan sedan atau yang sejenis, termasuk juga kendaraan jenis minibus sepanjang digunakan hanya untuk seorang pegawai tertentu karena jabatan atau pekerjaannya, dan penggunaannya full-time baik untuk kepentingan perusahaan maupun keperluan pribadi dan keluarga pegawai yang bersangkutan;

- Biaya pemeliharaan kendaraan, termasuk juga pengeluaran rutin untuk pembelian/pemakaian bahan bakar.

FAQ

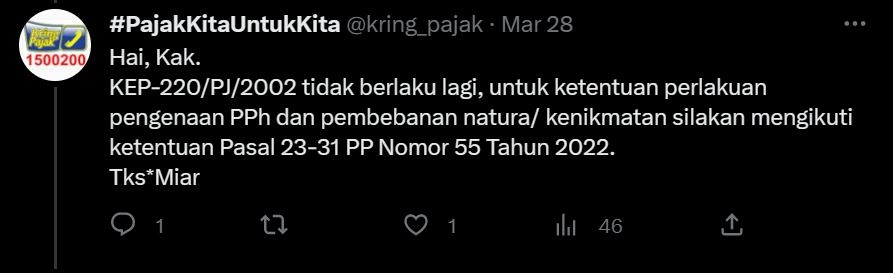

Apakah KEP 220 2002 masih berlaku?

Dengan melihat substansi pengaturan terkait natura dan kenikmatan, KEP 220 bertentangan dengan ketentuan pada UU HPP. Dengan demikian, KEP 220/2002 sudah tidak berlaku. Hal ini juga dikonfirmasi Direktorat Jenderal Pajak melalui akun Twitter Kring Pajak.

Apakah dengan berlakunya UU HPP biaya terkait telepon seluler dan kendaraan menjadi penghasilan dan dapat dibebankan seluruhnya oleh perusahaan?

Sesuai ketentuan natura dan kenikmatan terbaru pada PP 55 2022, fasilitas terkait telepon seluler dan kendaraan dapat dikategorikan sebagai penghasilan bagi penerima dan biaya yang dapat dibebankan bagi perusahaan. Namun, dalam Media Briefing yang diadakan DJP pada 10 Januari 2022, fasilitas penunjang pekerjaan seperti telepon seluler, pulsa dan internet direncanakan menjadi fasilitas yang dikecualikan dari pengenaan PPh namun tetap dapat dibiayakan. Perlakuan serupa juga akan diterapkan untuk fasilitas kendaraan yang diterima oleh pegawai selain pegawai yang menduduki jabatan manajerial.

Update

Hal tersebut telah diatur melalui Peraturan Menteri Keuangan Nomor 66 Tahun 2023. Telepon seluler yang menjadi fasilitas kerja dikecualikan dari pengenaan pajak, sedangkan untuk fasilitas kendaraan terdapat batasan tertentu. Baca selengkapnya pada artikel berikut ini: Daftar Natura/Kenikmatan Jenis dan Batasan Tertentu yang Dikecualikan Pajak